FIRE(Financial Independence, Retire Early)を目指している方の多くは、1年間に必要な生活費の25倍の資産を投資にまわし、4%ルールで資産を取り崩して生活することを計画しているのではないでしょうか。

S&P500や全世界株式インデックスファンドの過去の平均リターンを考えると、資産を減らさずに毎年4%の取り崩しを行うことも不可能ではありません。

しかし、未来は何が起こるかわかりません。株価が低迷する時期は必ずありますし、場合によってはFIRE失敗ということにもなりかねません。

期待通りのリターンが得られなかった場合にそなえ、どのように資産を取り崩すのがよいか、事前に考えておくことが重要です。

そこで本記事では、5種類の取り崩しパターンで資産推移がどうなるかを検証し、どのような資産取り崩し方法がよいかを調べました。

本記事を読めば、おすすめの資産取り崩し方法がわかります。FIREを目指している方、すでにFIREを達成された方の参考になれば幸いです。

5種類の資産取り崩し方法

FIRE後の資産取り崩し方法として、定額取り崩しと定率取り崩しが考えられます。定額取り崩しは、毎年一定の金額を取り崩す方法。定率取り崩しは、残っている資産から毎年一定の割合で取り崩す方法です。

相場の調子がよければ、どちらの方法で取り崩しても問題ありません。しかし、相場の調子が悪く期待するリターンが得られなかった場合は、よく考えずに取り崩していると破綻するリスクが大きくなります。

それでは、相場の調子が悪い場合にどのように取り崩すのがよいのか、5種類の取り崩し方法を検証していきましょう。

最初に想定を説明します。

- 資産収入とアルバイトや副業からの収入で生活するサイドFIRE

- 投資にまわす資産は5,000万円

- 資産収入からは毎年200万円の取り崩しを期待(4%に相当)

この想定では、5,000万円の資産から毎年4%のリターンが得られれば、200万円の取り崩しを行っても資産が目減りすることなくFIRE生活を継続できます。

しかし、実際は4%以上のリターンが得られる年もあれば、4%未満の年や、時にはマイナスのリターンとなる年もあるでしょう。毎年リターンが変動する中で、どのように資産を取り崩すのが良いか、次の5つの方法を検証していきます。

方法①:定額取り崩し

- 毎年定額の200万円を取り崩す

- メリット

-

- 安定した生活費が得られる

- デメリット

-

- 資産がゼロになる可能性がある

方法②:定率取り崩し

- 毎年定率の4%を取り崩す

- メリット

-

- 資産がゼロになることはない

- デメリット

-

- 資産が目減りしていくと、取り崩し額が減っていく

方法③:定率取り崩し(下限あり)

- 毎年定率の4%を取り崩す

- ただし、下限を160万円とする

- メリット

-

- 資産が目減りしても、最低160万円(200万円の80%)の生活費が得られる

- デメリット

-

- 資産がゼロになる可能性がある

方法④:定率取り崩し(上限あり)

- 毎年定率の4%を取り崩す

- ただし、上限を200万円とする

- メリット

-

- 必要以上に取り崩さないことで、投資元本をより多く残せる

- デメリット

-

- 資産が目減りしていくと、取り崩し額が減っていく

方法⑤:定率取り崩し(上限、下限あり)

- 毎年定率の4%を取り崩す

- ただし、上限を200万円、下限を160万円とする

- メリット

-

- 資産が目減りしても、最低160万円の生活費が得られる

- 必要以上に取り崩さないことで、投資元本をより多く残せる

- デメリット

-

- 資産がゼロになる可能性がある

資産シミュレーション

ここからは、いくつかの年利変動のケースで資産シミュレーションを行い、5種類の取り崩し方法で資産がどのように推移するかを見ていきます。

シミュレーション方法は以下としました。

- 年利4%を中心に、ランダムでプラスマイナス10%の変動があるものとする

- FIRE生活を40年間続けた場合の資産推移を検証する

ケース1:FIRE直後のパフォーマンスが悪い場合

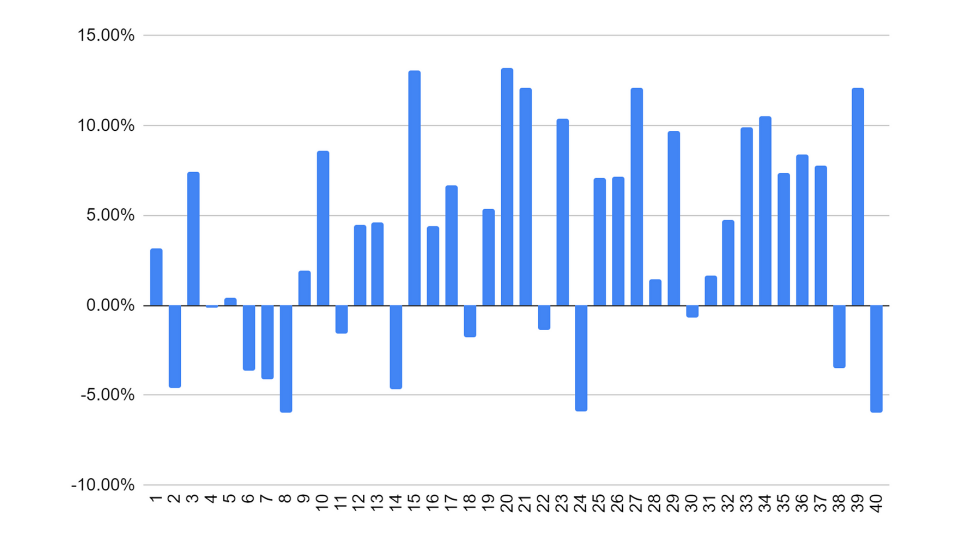

最初のケースは、FIRE後の40年間の年利変動が下のグラフのような場合です。横軸が経過年数、縦軸が年利を表しています。最初の数年間に年利がマイナスとなる年が多く、後半は盛り返しているようなケースです。

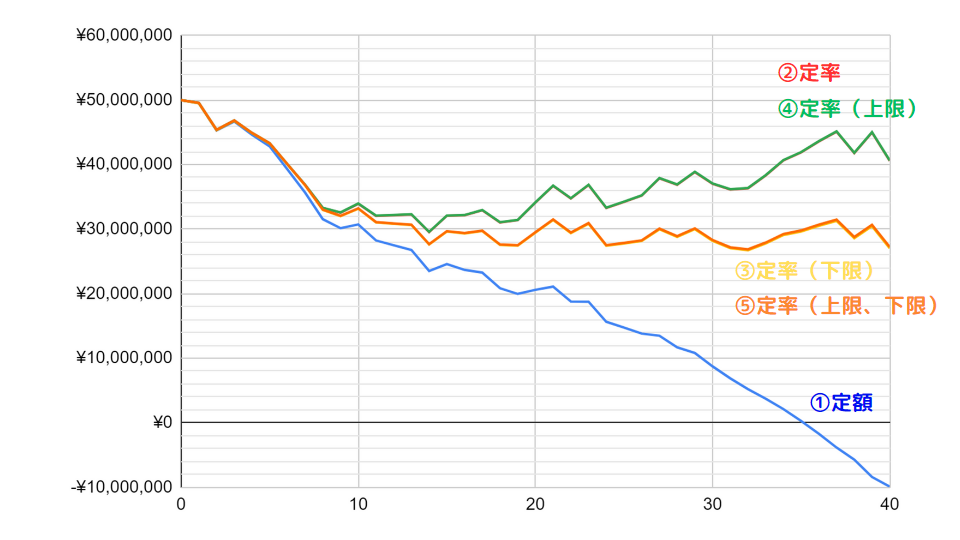

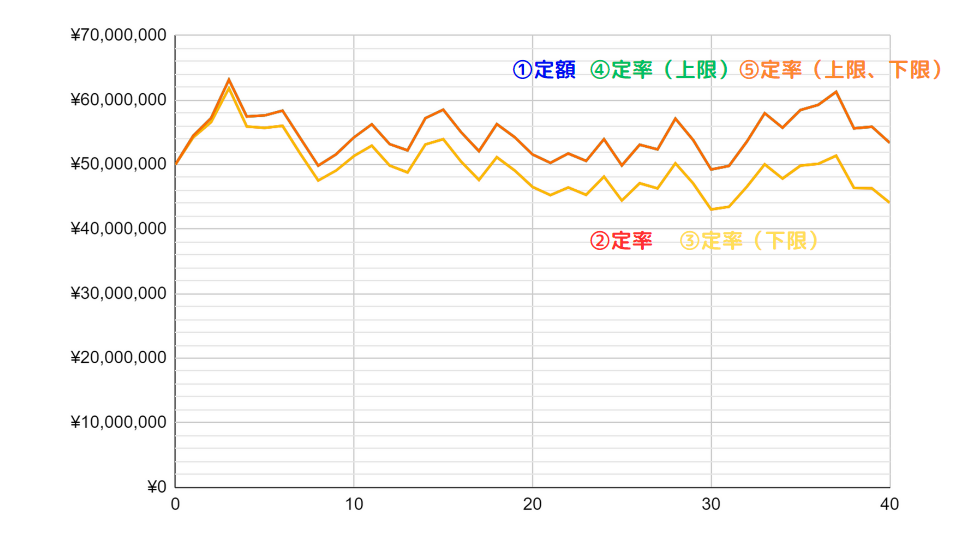

この年利変動において、5種類の方法で取り崩したときの資産推移が次のグラフです。FIRE開始時の資産は5,000万円です。

それぞれの取り崩し方法における最大取り崩し額、最小取り崩し額、合計取り崩し額および40年後の資産を以下にまとめました。

| 方法① | 方法② | 方法③ | 方法④ | 方法⑤ | |

|---|---|---|---|---|---|

| 最大取り崩し額 | ¥2,000,000 | ¥2,062,929 | ¥2,062,929 | ¥2,000,000 | ¥2,000,000 |

| 最小取り崩し額 | ¥2,000,000 | ¥1,230,844 | ¥1,600,000 | ¥1,232,408 | ¥1,600,000 |

| 合計取り崩し額 | ¥80,000,000 | ¥62,372,783 | ¥65,641,484 | ¥62,386,508 | ¥65,590,221 |

| 40年後の資産 | -¥9,919,418 | ¥40,591,637 | ¥27,030,744 | ¥40,643,230 | ¥27,237,456 |

このケースでの平均年利は3.8%でした。期待する4.0%よりも少し悪い程度ですが、FIRE直後にパフォーマンスの悪い年が続いたため、初期の頃に一気に資産が目減りしています。

その後、「①:定額取り崩し」は37年目で破綻してしまいました。一方、「②:定率取り崩し」と「④:定率取り崩し(上限あり)」(グラフでは重なっています)では、後半にかけて資産がゆるやかに上昇していきます。

しかし、②と④の方法では取り崩し額が約123万円しかない年があり、200万円の生活費に対して大きなマイナスとなっています。これでは多少生活費を削ったとしても全く足りません。

そこでおすすめなのが、「③:定額取崩し(下限あり)」または「⑤:定額取崩し(上限、下限あり)」です。これらの方法では、毎年最低でも200万円の80%にあたる160万円の取り崩しはできますので、節約やアルバイトを少し頑張ることで十分生活することは可能でしょう。そして、破綻することなく40年間のFIRE生活を続けることができています。

ケース2:FIREから数年たってパフォーマンスが悪化した場合

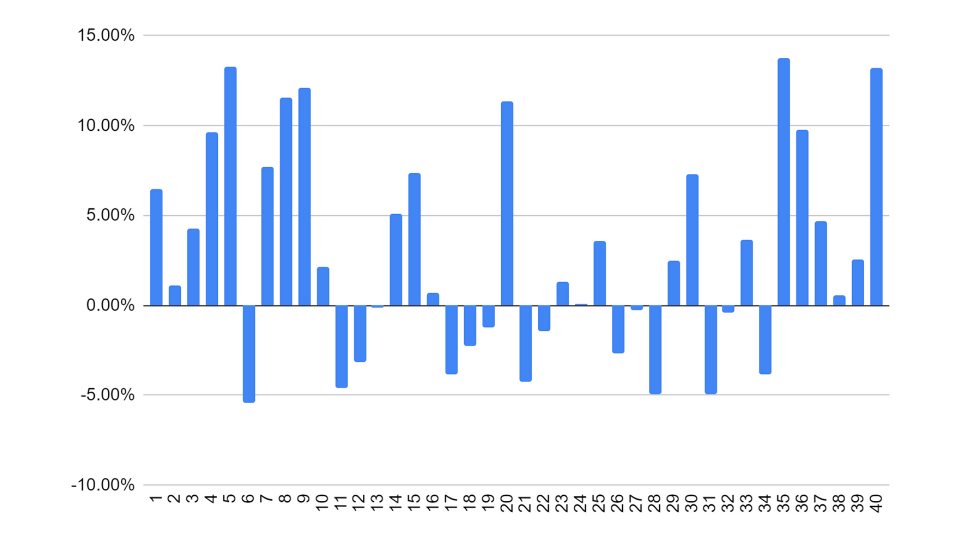

2番目のケースは、FIRE直後のパフォーマンスは比較的よいものの、数年たってパフォーマンスの悪い年が多くなった場合です。

この年利変動において、5種類の方法で取り崩したときの資産推移が次のグラフです。

それぞれの取り崩し方法における最大取り崩し額、最小取り崩し額、合計取り崩し額および40年後の資産は以下です。

| 方法① | 方法② | 方法③ | 方法④ | 方法⑤ | |

|---|---|---|---|---|---|

| 最大取り崩し額 | ¥2,000,000 | ¥2,562,910 | ¥2,562,910 | ¥2,000,000 | ¥2,000,000 |

| 最小取り崩し額 | ¥2,000,000 | ¥970,351 | ¥1,600,000 | ¥1,053,594 | ¥1,600,000 |

| 合計取り崩し額 | ¥80,000,000 | ¥67,343,631 | ¥74,653,905 | ¥66,618,398 | ¥72,120,381 |

| 40年後の資産 | ¥11,594,486 | ¥27,813,148 | ¥17,773,877 | ¥30,199,135 | ¥22,692,621 |

このケースでの平均年利は2.81%でした。平均年利は期待よりかなり悪いものの、最初の数年間のパフォーマンスがよかったため、どの取り崩し方法でも破綻することはありませんでした。

しかし、「①:定額取り崩し」は資産の目減りが最も多く、精神的にはあまりよくないでしょう。

また、「②:定率取り崩し」では97万円、「④:定率取り崩し(上限あり)」では105万円しか取り崩せない年があり、これでは必要な金額の半分程度になってしまいます。

一方、「③:定率取り崩し(下限あり)」や「⑤:定率取り崩し(上限、下限あり)」では、毎年160万円の取り崩しを維持しつつ、資産の目減りも定額取り崩しよりゆるやかになります。特に方法⑤の資産の目減りがゆるやかなのは、資産が増えている期間に取り崩しを200万円に抑えたことで、元本をより多く残したことが効いています。

以上のことから、このケースでは「⑤:定額取り崩し(上限、下限あり)」が最もおすすめの方法といえます。

ケース3:期待通りのパフォーマンスが得られた場合

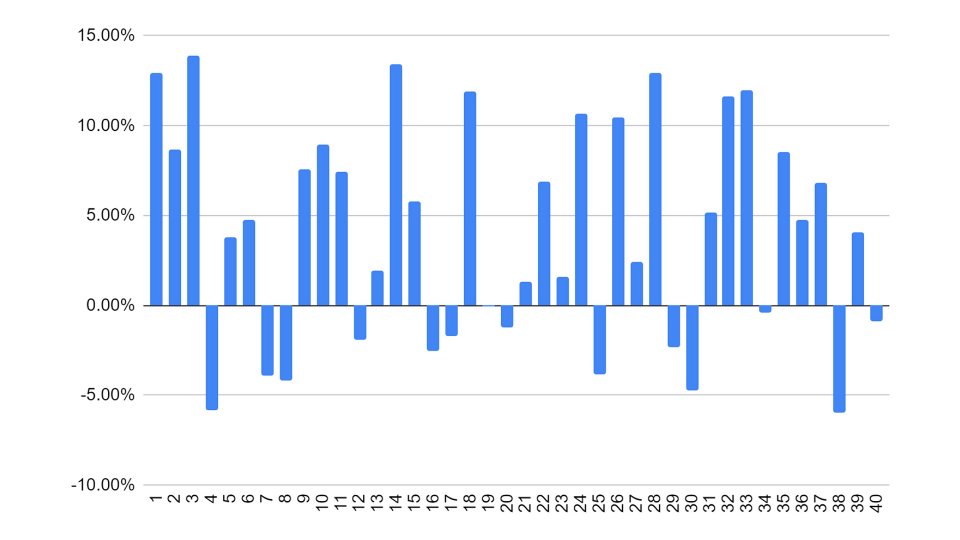

最後のケースは、ほぼ期待通りのパフォーマンスが得られた場合です。

この年利変動において、5種類の方法で取り崩したときの資産推移が次のグラフです。

それぞれの取り崩し方法における最大取り崩し額、最小取り崩し額、合計取り崩し額および40年後の資産は以下です。

| 方法① | 方法② | 方法③ | 方法④ | 方法⑤ | |

|---|---|---|---|---|---|

| 最大取り崩し額 | ¥2,000,000 | ¥2,576,723 | ¥2,576,723 | ¥2,000,000 | ¥2,000,000 |

| 最小取り崩し額 | ¥2,000,000 | ¥1,793,800 | ¥1,793,800 | ¥2,000,000 | ¥2,000,000 |

| 合計取り崩し額 | ¥80,000,000 | ¥82,612,106 | ¥82,612,106 | ¥80,000,000 | ¥80,000,000 |

| 40年後の資産 | ¥53,365,391 | ¥44,077,697 | ¥44,077,697 | ¥53,365,391 | ¥53,365,391 |

このケースでの平均年利は4.01%でした。どの取り崩し方法でも、FIRE開始時の資産を40年間ほぼ維持することができています。

ただ、「②:定率取り崩し」と「③:定率取り崩し(下限あり)」では、179万円の取り崩しとなる年があります。一方、「①:定額取り崩し」、「④:定額取り崩し(上限あり)」、「⑤:定額取り崩し(上限、下限あり)」では、全ての年で200万円の取り崩しができました。やはり、必要以上に取り崩さないことが、先々のことを考えるとメリットがあるといえます。

まとめ

FIRE後の出口戦略について、以下の5種類の資産取り崩し方法を検証しました。

①:定額取り崩し

②:定率取り崩し

③:定率取り崩し(下限あり)

④:定率取り崩し(上限あり)

⑤:定率取り崩し(上限、下限あり)

40年間の資産推移をいくつかのケースでシミュレーションした結果、「⑤:定率取り崩し(上限、下限あり)」がどのケースでもバランスがよく、おすすめであることがわかりました。この方法では、破綻のリスクを抑えつつ生活費も確保できるメリットがあります。

今回は5,000万円の資産から200万円を取り崩す想定で検証を行いましたが、各自のFIRE計画に合わせて資産額は調整してください。

FIREを達成した方の出口戦略として、本記事の取り崩し方法を実践してみてはいかがでしょうか。

コメント