株式投資をしていると、ダウ平均やS&P500、ナスダック100といったワードを目にすることがあると思います。

これらは米国株式の指数を表しており、市場全体の動向などを示すために、複数の銘柄の株価から算出される数値のことです。

株式指数に連動した投資信託はインデックスファンドと呼ばれ、人気の高い投資商品となっています。

本記事では、それぞれの株価指数にどのような違いがあるのか、実際のデータを用いて比較してみました。投資商品を選択する際の参考になれば幸いです。

米国株式市場の株価指数

下の表は、米国株式市場を代表する3つの株価指数の概要をまとめたものです。

| 項目 | ダウ平均 | S&P500 | ナスダック100 |

|---|---|---|---|

| 創設 | 1896年 | 1957年 | 1985年 |

| 市場 | ナスダック/ ニューヨーク証券取引所 | ナスダック/ ニューヨーク証券取引所等 | ナスダック |

| 銘柄数 | 30 | 500 | 100 |

| 算出方法 | 株価加重平均 | 時価総額加重平均 | 時価総額加重平均 |

| 構成銘柄 | 米国の各業種を代表する銘柄(鉄道、公共を除く) | 基準をクリアした時価総額の大きい優良企業 | ナスダック市場に上場する時価総額上位100社(金融を除く) |

| 銘柄入替 | 不定期 | 不定期 | 毎年12月 |

| 特徴 | 時価総額や企業規模は反映せず、株価が高い銘柄の動向に左右されやすい | 米国株式市場全体の動向を示すのに適した代表的指数 | ハイテク企業やIT企業の占める割合が大きく、他の指数より値動きが激しい |

ダウ平均

ダウ平均はダウ・ジョーンズ工業株価平均のことで、今回比較する指数の中では最も歴史の古いものです。1896年の創設時は12銘柄で構成されていましたが、1928年には30銘柄に増やされました。

銘柄はナスダックおよびニューヨーク証券取引所から選択され、米国の各業種を代表する企業が組み入れられています。

指数の算出方法としては株価加重平均が用いられています。具体的には、構成銘柄の株価合計を株数で割ることによって求められます。従って、企業の規模や時価総額の大小は考慮されず、株価の大きな銘柄の動向に左右されやすい特徴があります。

S&P500

ダウ平均の構成銘柄数が30しかないため、市場全体の動向を示すには不十分ということで、より的確に市場動向をベンチマークする指数として創設されたのがS&P500です。

各銘柄の市場に対する影響力を考慮し、時価総額加重平均という算出方法が使われています。

銘柄はナスダックやニューヨーク証券取引所等から選択され、厳格な基準をクリアした優良企業が組み入れられています。また、セクター比率は時代とともに変化しており、現在の米国株式市場の時価総額カバー率は約80%となっています。

ナスダック100

ナスダックとは「National Association of Securities Dealers Automated Quotations:全国証券業協会による自動気配表示システム」の頭文字をとったもので、世界初の電子株式取引所のことを指します。

ナスダックは1971年に創設された比較的新しい市場で、当初は小規模な企業や新興企業が中心でしたが、インテルやマイクロソフトといったハイテク企業への人気が高まり、大きな市場へと成長を遂げました。

ナスダックを対象とした株式指数としては、ナスダック総合やナスダック100などがあります。ナスダック総合は、ナスダックに上場している全銘柄の時価同額加重平均指数です。一方、ナスダック100は金融銘柄を除く時価総額上位100銘柄から算出される指数です。

本記事では、ナスダック100を対象として評価を行っています。ナスダック100の算出は1985年1月31日に開始されました。

株価指数のパフォーマンス比較

始めに、ダウ平均とS&P500、ナスダック100の推移を比較します。下のグラフは、1986年の値を100として各指数の推移を並べたものです。

3つの指数を比較すると、ナスダック100のパフォーマンスの高さが目立ちますね。それと比較すると、ダウ平均とS&P500はあまり違いがありません。

2000年付近に発生したITバブルでは、ナスダック100が乱高下しているのがわかります。ITバブルのピークで投資を開始した人は、大きな損失を抱えることになったと思います。それでも、暴落に耐えて持ち続けていれば、現在では大きな利益を手にしていることでしょう。

このように、ナスダック100はハイリスクではありますが、圧倒的なリターンの高さは非常に魅力的といえます。

次に、ダウ平均とS&P500のみを比較したグラフを以下に示します。

ダウ平均とS&P500は、銘柄数も算出方法も全く異なるにもかかわらず、パフォーマンスに大きな差がないことは驚くべき結果です。であれば、より多くの銘柄に分散するS&P500に投資する方がリスク軽減につながるため、ダウ平均に投資する積極的な理由はないように思います。

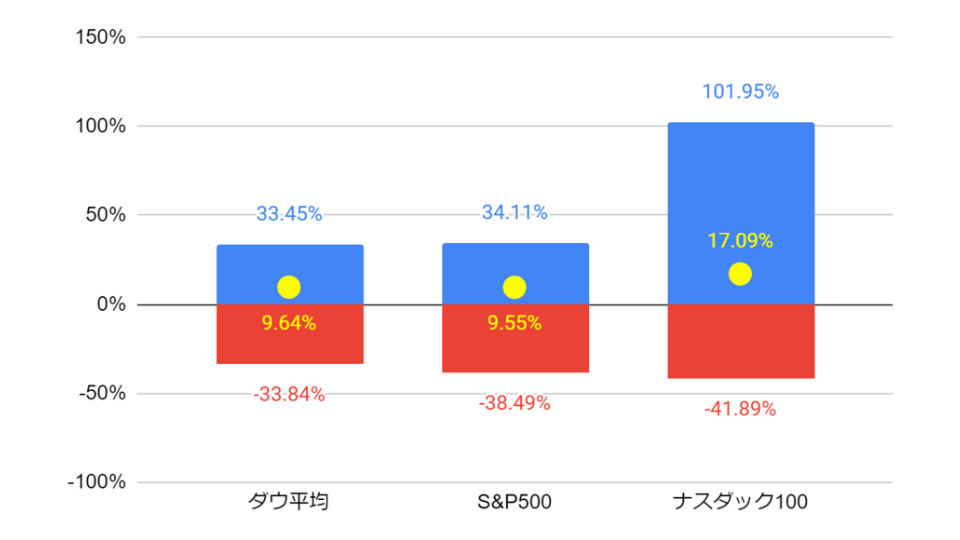

次に、各指数の1986年から2022年までの年間騰落率について、最大値、最小値、平均値を比較します。

| 項目 | ダウ平均 | S&P500 | ナスダック100 |

|---|---|---|---|

| 最大値 | 33.45% | 34.11% | 101.95% |

| 最小値 | -33.84% | -38.49% | -41.89% |

| 平均値 | 9.64% | 9.55% | 17.09% |

グラフを見ると、ナスダック100のリターンの最大値がダウ平均やS&P500よりも突出して高いのに対し、最小値の方はそれほど大きく変わらないことがわかります。また、平均値についてもナスダック100は他の指数より明らかに高くなっています。

このことから、ナスダック100は他の指数よりも高いリターンが得られる可能性が高いといえます。

次に、1986年から2022年までの各年において、騰落率の順位を集計した結果を以下にまとめます。

| 順位 | ダウ平均 | S&P500 | ナスダック100 |

|---|---|---|---|

| 1位 | 12回 | 4回 | 21回 |

| 2位 | 8回 | 24回 | 5回 |

| 3位 | 17回 | 9回 | 11回 |

ダウ平均とナスダック100は1位と3位になった回数が多く、S&P500は2位になった回数が多いのがわかります。これは、S&P500が銘柄分散の効果が高いので、平均的なリターンに落ち着くためと考えられます。

ダウ平均とナスダック100はS&P500よりもハイリスク・ハイリターンと言えそうですが、ナスダック100の方が1位を獲得した回数が多く、この結果からもダウ平均に積極的に投資する理由はないように思います。

以上の結果から、堅実さを求めるならS&P500、高いリターンを求めるならナスダック100に投資するのがよいと考えられます。

株価指数の騰落率と相場の関係

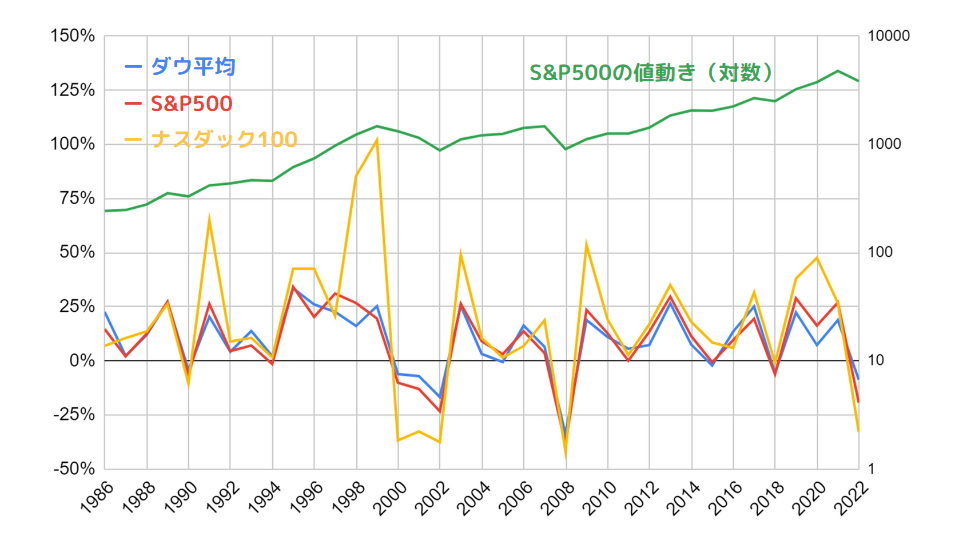

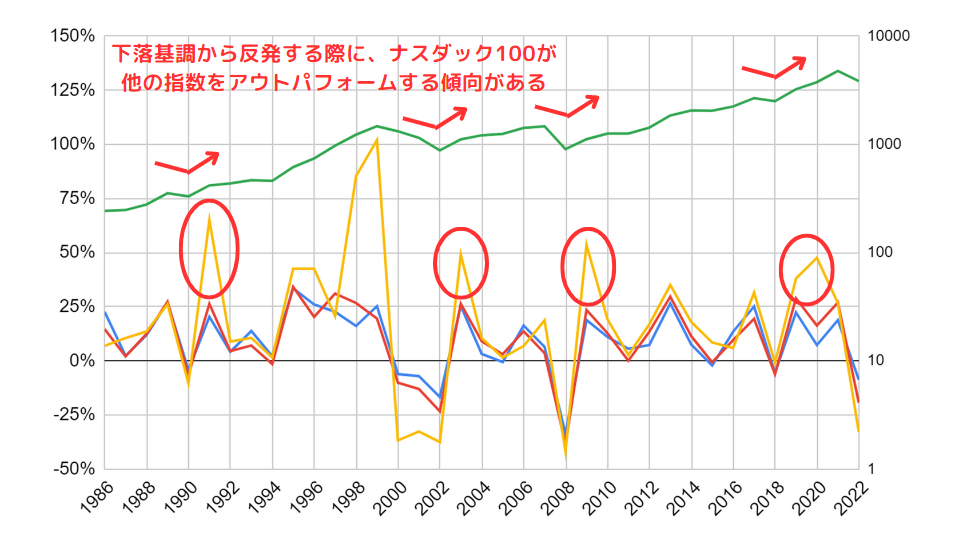

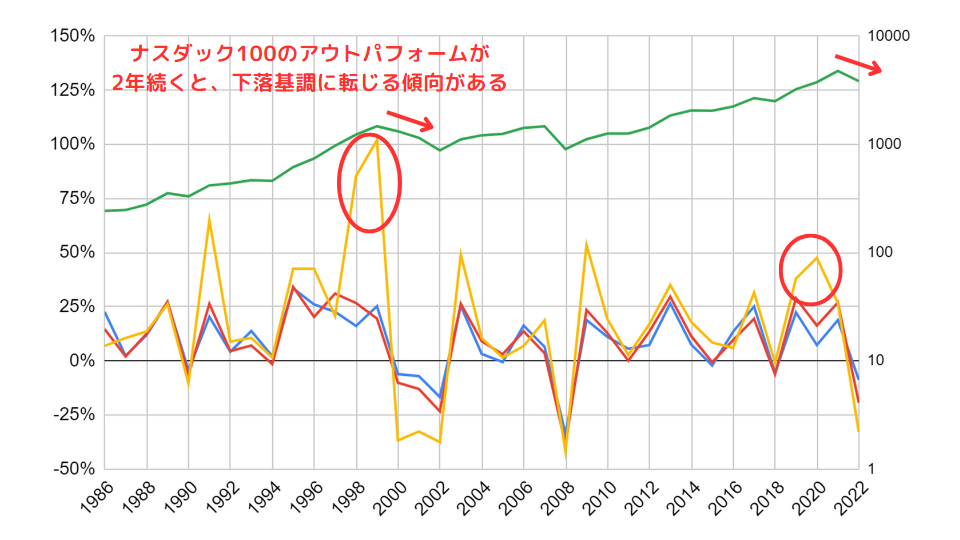

ここで、各指数の騰落率の推移を比較した結果を下のグラフに示します。グラフ中の緑色の線は、S&P500の年単位の値動きを対数スケールで示したものです。

各指数の騰落率をS&P500の値動きと見比べるとわかりますが、相場が下落基調から反発するタイミングで、ナスダック100が他の指数をアウトパフォームする傾向が見て取れます。

相場が弱気から強気に反転するタイミングを予測することは難しいですが、弱気相場の底値付近でナスダック100に仕込むことができれば、その後大きなリターンを得ることができます。弱気相場の最中に、積極的に買い向かっていけるかがカギとなります。

グラフから読み取れるもう一つの特徴は、ナスダック100のアウトパフォームが2年続くと、その後下降基調に転じる傾向があるということです。

ナスダック100のアウトパフォームが続くのは、市場が過熱気味になってバブルの状態になるからではないでしょうか。このような状態になった時は、弱気相場入りを警戒した方がよさそうです。

とはいえ、まだ多くのサンプルデータがあるわけではないので、今後も同じような事例が生じるか、観測を続ける必要があります。

株価指数に連動する投資商品

最後に、各株価指数に連動する投資商品を紹介します。

投資信託

- 大和-iFree NYダウ・インデックス

- 三菱UFJ国際-eMAXIS NYダウインデックス

- 三井住友TAM-SMTAMダウ・ジョーンズインデックスファンド

- SBI-SBI・V・S&P500インデックス・ファンド

- 大和-iFree S&P500インデックス

- 三菱UFJ国際-eMAXIS Slim 米国株式(S&P500)

- 大和-iFreeNEXT NASDAQ100インデックス

- 三菱UFJ国際-eMAXIS NASDAQ100インデックス

- ニッセイ-<購入・換金手数料なし>ニッセイNASDAQ100インデックスファンド

ETF

- NEXT FUNDS ダウ・ジョーンズ工業株30種平均株価(為替ヘッジなし)連動 (1546)

- NEXT FUNDS ダウ・ジョーンズ工業株30種平均株価(為替ヘッジあり)連動 (2846)

- 上場インデックスファンド米国株式(ダウ平均)為替ヘッジなし (2235)

- 上場インデックスファンド米国株式(ダウ平均)為替ヘッジあり (2562)

- MAXIS NYダウ上場投信 (2241)

- MAXIS NYダウ上場投信(為替ヘッジあり) (2242)

- Simple-X NYダウ・ジョーンズ・インデックス上場投信 (1679)

- NEXT FUNDS S&P 500 指数(為替ヘッジなし)連動型上場投信 (2633)

- NEXT FUNDS S&P 500 指数(為替ヘッジあり)連動型上場投信 (2634)

- 上場インデックスファンド米国株式(S&P500) (1547)

- 上場インデックスファンド米国株式(S&P500)為替ヘッジあり (2521)

- iFreeETF S&P500(為替ヘッジなし) (2247)

- iFreeETF S&P500(為替ヘッジあり) (2248)

- MAXIS米国株式(S&P500)上場投信 (2558)

- MAXIS米国株式(S&P500)上場投信(為替ヘッジあり) (2630)

- SPDR S&P500 ETF (1557)

- iシェアーズ S&P 500 米国株 ETF (1655)

- NEXT FUNDS NASDAQ-100(為替ヘッジなし)連動型上場投信 (1545)

- 上場インデックスファンド米国株式(NASDAQ100)為替ヘッジなし (2568)

- 上場インデックスファンド米国株式(NASDAQ100)為替ヘッジあり (2569)

- iFreeETF NASDAQ100(為替ヘッジなし) (2840)

- iFreeETF NASDAQ100(為替ヘッジあり) (2841)

- MAXISナスダック100上場投信 (2631)

- MAXISナスダック100上場投信(為替ヘッジあり) (2632)

*末尾のカッコ()内は、証券コードを示しています。

米国ETF

- SPDR ダウ工業株平均ETF(DIA)

- バンガード S&P 500 ETF(VOO)

- iシェアーズ S&P 500 ETF(IVV)

- SPDR S&P 500 ETF トラスト(SPY)

- インベスコ QQQ トラスト シリーズ1 ET(QQQ)

*末尾のカッコ()内はティッカーシンボルを示しています。

まとめ

米国株式市場を代表する3つの株価指数について、概要をまとめるとともに、データを使ってパフォーマンスの比較を行いました。

その結果、ダウ平均とS&P500は非常に近い推移をたどっているのに対し、ナスダック100は他の指数を大きくアウトパフォームしていることがわかりました。

堅実さを求めるなら多数の銘柄に分散されたS&P500、高いリターンを求めるならナスダック100に投資するのがよいと考えられます。

また、それぞれの株価指標に連動した代表的な投資商品もリストアップしましたので、参考になれば幸いです。

コメント